Định nghĩa chỉ số sức mạnh tương đối

RSI là viết tắt của từ Relative Strength Index – chỉ số sức mạnh tương đối. RSI do J.Welles Wilder phát triển và được dùng như một chỉ báo đo dao động. RSI giúp đo lường tốc độ và sự thay đổi của biến động giá.

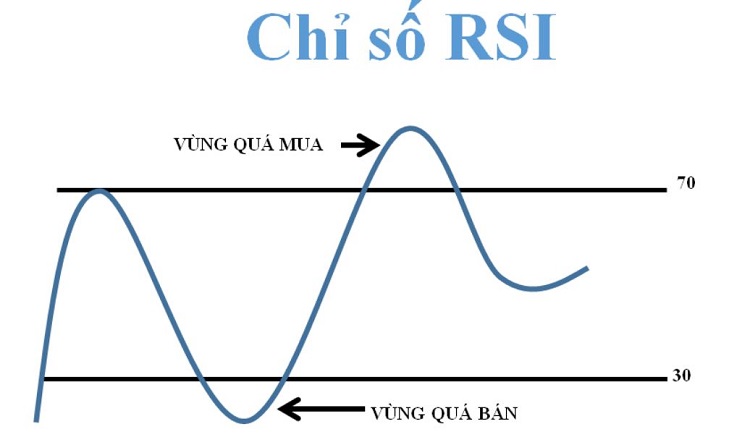

Chỉ số sức mạnh tương đối dao động trong biên độ từ 0 đến 100 để đo lường sự quá mua (overbought) và quá bán (oversold) của thị trường. Theo lý thuyết của ông Wilder, khi chỉ số RSI nằm dưới mức 30, thị trường đang trong tình trạng quá bán – oversold. Khi chỉ số RSI nằm trên mức 70, thị trường đang trong tình trạng quá mua – overbought. Khi tình trạng quá mua hoặc quá bán diễn ra, thị trường được kỳ vọng sẽ đảo chiều theo hướng ngược lại.

Chỉ báo RSI là một trong những chỉ báo phân tích kỹ thuật phổ biến nhất trong thị trường Forex, thị trường Chứng khoán, cũng như thị trường Tương lai.

Ý nghĩa của chỉ số sức mạnh tương đối

- Chỉ số sức mạnh tương đối thường được trình bày dưới dạng một biểu đồ nằm ngang. Gắn với phần dưới cùng của biểu đồ cặp tiền tệ, có một đường duy nhất dao động từ 0 đến 100.

- Chỉ số sức mạnh tương đối nằm trong khoảng từ 0-30 cho thấy các điều kiện thị trường quá bán. Với khả năng xảy ra sự điều chỉnh tăng giá ở mức cao.

- Chỉ số sức mạnh tương đối nằm trong khoảng từ 30-70 thường được coi là vùng trung lập (không mua quá nhiều hoặc bán quá mức).

- Chỉ số sức mạnh tương đối nằm trong khoảng từ 70-100 thường cho thấy thị trường quá mua. Với khả năng cao xảy ra điều chỉnh giá theo hướng giảm.

- Khi RSI cắt từ bên dưới đường trung tâm (mức 50) đến khu vực phía trên. Điều này thường cho thấy xu hướng giá tăng trong cặp tiền bị ảnh hưởng.

- Khi RSI cắt từ phía trên đường trung tâm xuống vùng bên dưới nó. Điều này thường cho thấy xu hướng giá giảm trong cặp tiền bị ảnh hưởng.

Cách Sử Dụng Chỉ Báo Chỉ số sức mạnh tương đối Cơ Bản

Cách sử dụng cơ bản nhất của chỉ báo RSI là đợi chỉ số RSI vượt lên vùng 70. Thể hiện sự quá mua (overbought) trên thị trường, sau đó cắt xuống trở lại để bán ra. Hoặc đợi chỉ số RSI vượt xuống dưới vùng 30. Thể hiện sự quá bán (oversold) trên thị trường, sau đó cắt lên trở lại để mua vào.

Công thức tính của Chỉ số sức mạnh tương đối

Công thức tính RSI như sau:

RSI = 100 – 100 / (1 + RS)

Trong đó, RS (Relative Strength), được gọi là sức mạnh tương đối, có cách tính như sau:

RS = Average Gain / Average Loss

- Mức tăng trung bình của số kỳ tăng trong một giai đoạn thời gian được chọn / Mức giảm trung bình của số kỳ giảm trong một giai đoạn thời gian được chọn.

- Theo tác giả Wilder, giai đoạn thời gian mặc định của RSI là 14.

Những tín hiệu của RSI

Chỉ báo RSI có 3 tín hiệu cơ bản mà nhà giao dịch có thể sử dụng để đưa ra các phân tích và chiến lược giao dịch. Vậy RSI cung cấp những tín hiệu nào?

Overbought – Quá Mua RSI Là Gì?

- Khi RSI lớn hơn 70, thị trường đang ở tình trạng quá mua. Điều này thường xảy ra khi xu hướng có dấu hiệu tăng. Đây là tín hiệu dự báo thị trường đảo chiều giảm trở lại.

Oversold – Quá Bán RSI Là Gì?

- Ngược lại, khi RSI nhỏ hơn 30, thị trường đang ở tình trạng quá bán. Điều này thường xảy ra khi xu hướng có dấu hiệu giảm. Và là tín hiệu dự báo thị trường đảo chiều tăng trở lại.

Divergence – Phân Kỳ RSI Là Gì?

- Chỉ báo RSI cũng có thể cho thấy sự phân kỳ tại nơi đường RSI có xu hướng ngược lại với động thái giá phổ biến. Sự phân kỳ có thể là giá lên hoặc giá xuống. Cả hai hình thức đều có thể chỉ ra rằng có khả năng hiện tượng thị trường đảo chiều đang phát triển.

- Phân kỳ RSI giá lên: Sự phân kỳ RSI giá lên thường xảy ra bất cứ khi nào giá của một cặp tiền tệ giảm và đường RSI đang tăng, đây là một tín hiệu tăng giá mạnh.

- Phân kỳ RSI giá xuống: Sự phân kỳ RSI giá xuống thường xảy ra khi giá của một cặp tiền tệ có xu hướng tăng và đường RSI đang giảm, đây là một tín hiệu giảm giá mạnh.

Kết hợp RSI với các mô hình nến đảo chiều

Và nếu bạn quan sát ví dụ tôi vừa đưa ra ở trên, bạn sẽ thấy ngay tại khung D ngoài RSI đã hội tụ còn xuất hiện thêm 2 cây nến Doji. Chính vì thế mà EURUSD đã đảo chiều để tăng trở lại.

Mô hình nến đảo chiều về bản chất chúng thực sự rất hiệu quả và mạnh mẽ. Nên khi kết hợp cùng các chỉ báo dao động khác như RSI, Stoch hay MACD đều sẽ mang lại hiệu quả cao. Chính vì thế, hãy lưu ý các dấu hiệu này khi giao dịch bạn nhé.

Kết hợp RSI cùng với MACD

- MACD cũng là chỉ báo thuộc nhóm dao động. Nhưng cách thức sử dụng sẽ hơi khác 1 chút với RSI.

- MACD cho thấy mối quan hệ giữa hai đường trung bình động của giá 1 sản phẩm nào đó được tạo ra từ đường EMA 26 kỳ kết hợp với đường EMA 12 kỳ. Cùng 1 đường EMA 9 kỳ thường được gọi là đường tín hiệu, dùng để kích hoạt các tín hiệu mua và bán.

- Trong khi đó, RSI sẽ được tính toán dựa trên lỗ lãi trung bình trong 1 khoảng thời gian nhất định (mặc định là 14 kỳ) với 1 biên dao động từ 0 đến 100.

- Nếu MACD dùng để đo lường giá dựa trên mối quan hệ của 2 đường trung bình động EMA thì RSI lại đo lường SỰ THAY ĐỔI GIÁ dựa trên các mức cao thấp gần nhất.

- Chính vì thế khi kết hợp 2 chỉ số này lại với nhau sẽ giúp cho các trader nhìn thấy bức tranh về thị trường một cách hoàn chỉnh hơn.

- Mặc dù cùng báo hiệu sự thay đổi xu hướng sắp tới bằng cách cho thấy sự phân kỳ so với giá. Nhưng trong rất nhiều trường hợp MACD và RSI sẽ không cùng 1 hướng. Nghĩa là RSI có thể báo giá đã phân kỳ nhưng MACD thì lại không đưa ra tín hiệu gì.

- Chính vì lẽ đó, nếu kết hợp cả 2 chỉ báo này để tìm phân kỳ (đây cũng là cách đơn giản nhất) thì bạn có thể chờ cho cả 2 chỉ báo cùng đồng thuận đưa ra 1 tín hiệu chung. Đó sẽ là lúc mà bạn có thể vào lệnh.

Sử dụng Chỉ số sức mạnh tương đối như là 1 đường trendline, hỗ trợ và kháng cự

Đây là 1 trong những phương pháp tôi cho rằng khá hiệu quả. Bởi RSI về mặt bản chất chúng chỉ là 1 dải băng được biến động theo giá. Cho nên nó cũng sẽ tạo ra được các đỉnh và đáy khác nhau.

Từ việc tạo ra đỉnh và đáy trader có thể tận dụng chính RSI để vẽ xu hướng như ví dụ dưới đây:

Các bạn có thể thấy, cả giá và RSI đều đi chung 1 hướng. Nên khi kẻ được các đường trendline ở giá và RSI thì bạn hoàn toàn có thể chờ giá phá vỡ cả 2 cùng 1 lúc để vào lệnh.

Ngoài ra, chính vì RSI xác định các chuyển động giá đặc biệt ở những thời điểm xu hướng rõ ràng. Thì RSI rất dễ phân cực, tức chạy lên biên trên (quá mua) hoặc biên dưới (quá bán). Có thể thấy, tại phần giá, EURUSD đã tạo ra 1 đường hỗ trợ khá mạnh. Và tương tự RSI cũng như vậy, khi cả RSI cùng đường trendline giá bị phá vỡ đó cũng là lúc EURUSD giảm.

Ví dụ

Hãy xem tiếp ví dụ bên dưới, vẫn trong cặp tiền tệ EURUSD để hiểu rõ hơn. Với các mức kháng cự tại phần giá cả đã được đánh dấu bằng 1 đường kẻ màu xanh.

Giá đã quay trở lại mức này vài lần Trong lần đầu tiên, chỉ báo RSI cho thấy các giá trị 63 và 57. Có nghĩa là mặc dù sức mạnh tăng hơn là giảm, nhưng phe bò không hoàn toàn kiểm soát được. Mức kháng cự mạnh thường không dễ dàng bị phá vỡ. Và nó đòi hỏi một xu hướng mạnh để vượt qua rào cản giá.

Lần thứ hai giá quay trở lại mức này, chỉ số RSI ở mức 71. Cho thấy xu hướng tăng khá mạnh, mức kháng cự được giữ lại. Mãi cho đến lần cuối cùng khi RSI cho thấy giá trị 76 thì mức kháng cự mới bị phá vỡ. Và giá được giữ trên mức đó với RSI đi hết mức hiện tại là 85.

Sử dụng RSI Failure Swings

- Về cơ bản Failure Swing vẫn là để nói về các vùng quá mua và quá bán. Tuy nhiên khi ứng dụng với RSI nó sẽ có 1 chút khác biệt.

- Một Failure Swing Top được thiết lập khi giá tạo ra các đỉnh cao hơ. Nhưng RSI lại thất bại không thể tạo được đỉnh cao hơn. Và giảm xuống dưới mức điểm cực đại của giá nằm ở đáy gần nhất. Hay còn gọi là Fail Point sau đó sẽ tiến dần lên nhưng lại không thể vượt được điểm giá cực đại phía trước. Hay swing high – chỗ này không được vượt quá vùng biên 70. Và tiếp tục rơi xuống nằm dưới Fail Point. Thì điểm này sẽ được gọi là Failure Swing Point, như giải thích của Wilder trong cuốn sách của ông. Và tại đây có thể để kích hoạt tín hiệu bán, hay Phân kỳ xuất hiện.

- Tương tự với 1 Failure Swing Bottom khi giá tạo ra 1 đáy thấp hơn lower low. Nhưng RSI lại không thể tạo ra được đáy thấp hơn. Thay vào đó sẽ tiến lên tới gần vùng điểm giá cực đại (swing high). Hay theo giải thích của Wilder là Fail Point, sau đó giá lao xuống. Nhưng không được vượt quá ra vùng quá bán 30. Và tiếp tục đi lên khi nào vượt qua Fail Point. Đó sẽ là thời điểm mua vào. Điểm đó còn được gọi là Failure Swing Point, như hình bên trên.

- Có thể xem thêm ví dụ sau để hiểu về cách thức hoạt động của Failure Swing.

Hoàng Phúc