Định nghĩa

Take profit hay còn gọi là lệnh chốt lời. Đây là lệnh dùng để xác định điểm chốt lời. Được các nhà đầu tư cài đặt sẵn nhằm tối đa hóa lợi nhuận trong giao dịch. Khi thị trường đi theo đúng trader hướng kỳ vọng và chạm vào điểm chốt lời đó. Hệ thống sẽ tự động đóng lệnh, các trader sẽ thu được lợi nhuận như mong muốn. Ngược lại, nếu giá không đạt đến ngưỡng giới hạn đã đặt trước thì lệnh sẽ không được thực thi.

Một mức chốt lời được đặt với mục đích thoát khỏi thị trường với một khoản lợi nhuận. Khi thị trường đã đi theo hướng mà chúng ta mong muốn.

Những cách chốt lời quan trọng khi giao dịch ngắn hạn

Với những người giao dịch ngắn hạn (trong ngày) thì có hai phương pháp chốt lời chính đó là:

- Trailing stop loss.

- Đặt lệnh chốt lời.

Chúng ta sẽ không nói về trailing stop loss nữa vì nó quá đơn giản mà tập trung nói sâu về đặt lệnh chốt lời.

Tại sao cần đặt Chốt lời (Take profit)?

Một nhà đầu tư giỏi họ không bao giờ bỏ quên take profit trong các giao dịch. Bởi vì take profit mang đến rất nhiều lợi ích như sau:

-

Giúp nhà đầu tư quản lý lệnh tự động

Trên thực tế, không phải lúc nào các nhà đầu tư cũng có thời gian để theo dõi diễn biến thị trường thường xuyên. Do đó, trong trường hợp này lệnh chốt lời sẽ phát huy tác dụng. Khi giá chạm đến điểm đã đặt. Thì lệnh sẽ tự động khớp và giao dịch của bạn sẽ được thực thi ngay lập tức. Để các nhà đầu tư thu lợi nhuận như kỳ vọng.

-

Giúp nhà đầu tư hạn chế rủi ro do yếu tố tâm lý

Nếu nhà đầu tư không sử dụng take profit khi thị trường biến động theo xu hướng kỳ vọng. Điều này sẽ dẫn đến tâm lý muốn duy trì mức lợi nhuận này cao hơn chút nữa. Tuy nhiên nếu thị trường đảo chiều đi ngược xu hướng thì nhà đầu tư lỗ rất nhiều. Chính vì vậy, Take profit sẽ giúp nhà đầu tư loại bỏ được yếu tố tâm lý trong quá trình giao dịch.

-

Giúp nhà đầu tư quản lý được nguồn vốn khá hiệu quả

Dựa vào take profit, nhà đầu tư có thể tính được mức lợi nhuận dựa trên số pip và khối lượng giao dịch. Đây là cách mà các nhà đầu tư có thể quản lý nguồn vốn của mình một cách hiệu quả. Đồng thời ra quyết định xem xét có nên đặt vị thế đó hay không. Hoặc tìm kiếm thời điểm hợp lý hơn để vào lệnh.

Tìm điểm chốt lời

Hỗ trợ và kháng cự

Khi thị trường tăng, giá có xu hướng bị chặn lại bởi các ngưỡng kháng cự. Do đó, với một lệnh mua, điểm chốt lời nên ở dưới ngưỡng kháng cự. Ngược lại, thị trường giảm thì giá thường bị cản bởi ngưỡng hỗ trợ. Nên để đặt lệnh chốt lời với lệnh bán ta nên đặt ở trên ngưỡng hỗ trợ. Ngưỡng hỗ trợ và kháng cự hiệu quả thường là:

- Điểm chốt.

- Vùng giằng co.

- Điểm cao nhất hoặc thấp nhất của phiên giao dịch.

Các mức đặt take profit hợp lý

- Setup vùng sức ép bán để ta vào lệnh bán.

- Ngưỡng hỗ trợ gần nhất là hợp của hai vùng giằng co gần tương đương nhau. Tuy nhiên ngưỡng chốt lời này có tỉ lệ lời lỗ rất thấp.

- Ngưỡng hỗ trợ tiếp theo cũng là hợp của các vùng giằng co.

- Đây là đáy của ngày giao dịch gần nhất, ở thời điểm giao dịch thì nó đang ở phiên hiện tại. Nhưng khi lệnh tồn tại qua ngày sau thì nó là giá thấp nhất của phiên giao dịch trước.

- Ngưỡng hỗ trợ tạo bởi giá thấp nhất của hai ngày trước đó.

- Ngưỡng hỗ trợ tạo bởi giá thấp nhất của ba ngày trước đó.

Ước lượng dựa vào sự di chuyển mạnh

Với kỹ thuật ước lượng khoảng giá được đẩy đi mạnh, chúng ta sử dụng những sự di chuyển quan trọng của giá làm cơ sở cho việc đặt chốt lời.

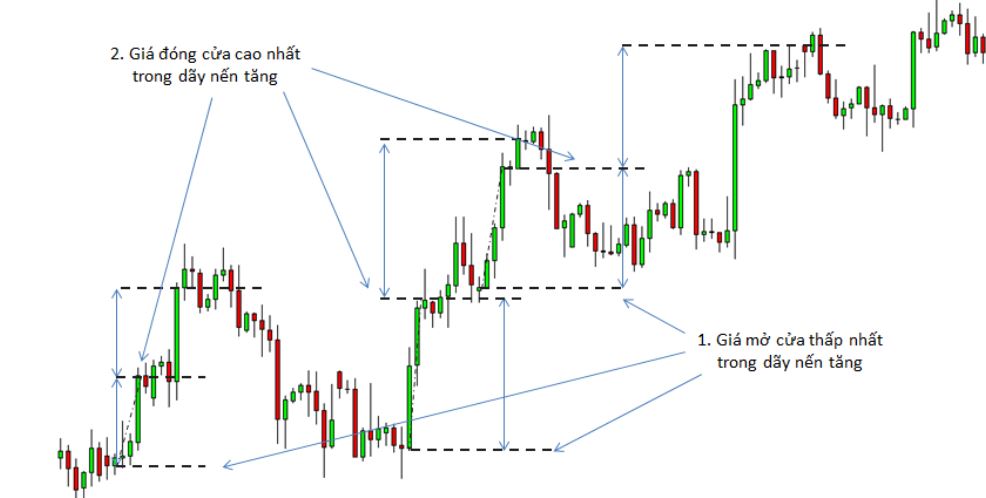

Với lệnh mua:

- Tìm một loạt những cây nến tăng liên tiếp (từ 3 nến trở lên) mà trong đó chứa ít nhất là hai nến xu hướng tăng.

- Đo khoảng cách giữa giá mở cửa thấp nhất và giá đóng cửa cao nhất của các nến tìm được trong bước 1.

- Từ điểm giá đóng cửa cao nhất kéo lên trên một khoảng cách bằng với khoảng đo được ở bước 2. Từ đó, xác định được điểm chốt lời dự.

Hình sau thể hiện một ví dụ về ước lượng điểm chốt lời dựa vào thời điểm giá di chuyển mạnh.

- Các mức giá mở cửa thấp nhất hay có thể nói là giá mở cửa của nến đầu tiên trong dãy nến tăng liên tiếp.

- Các mức giá đóng cửa cao nhất hay có thể nói là giá đóng cửa của nến cuối cùng trong dãy nến tăng liên tiếp.

Như vậy, ở ví dụ trên ta thấy có 3 khoảng giá di chuyển tương đương nhau. Điều đó cho thấy khi đặt điểm chốt lời thì việc tham khảo thêm các khoảng giá. Mà thị trường di chuyển một cách dứt khoát là rất cần thiết và hữu ích.

Với lệnh bán:

- Tìm một loạt những cây nến giảm liên tiếp (từ 3 nến trở lên) mà trong đó chứa ít nhất là hai nến xu hướng giảm.

- Đo khoảng cách giữa giá mở cửa cao nhất và giá đóng cửa thấp nhất của các nến tìm được trong bước 1.

- Từ điểm giá đóng cửa thấp nhất kéo xuống dưới một khoảng cách bằng với khoảng đo được ở bước 2. Từ đó, xác định được điểm chốt lời dự định.

Sau đây là một ví dụ với ước lượng điểm chốt lời trong lệnh bán với những nến giảm liên tiếp.

- Giá mở cửa cao nhất hay giá mở cửa của nến đầu tiên trong dãy nến giảm.

- Giá đóng cửa thấp nhất hay giá đóng cửa của cây nến cuối cùng trong dãy nến giảm.

Ước lượng dựa vào sự di chuyển mạnh

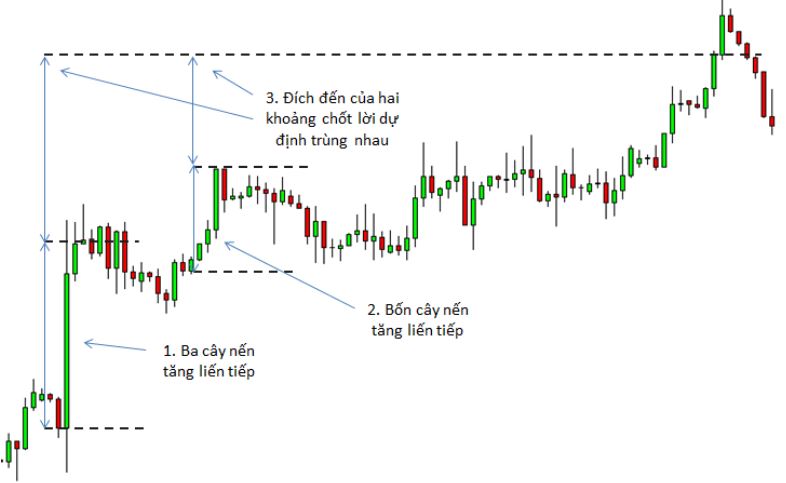

Có một số trường hợp các khoảng giá ước lượng này chồng khớp lên nhau. Nó giống như các tam giác đồng dạng vậy.

- 3 cây nến tăng liến tiếp là cơ sở ước lượng thứ nhất cho sự di chuyển của giá trong tương lai.

- 4 cây nến tăng sau đó cũng là một cơ sở để ước lượng giá đi trong tương lai.

- 3 khoảng giá ước lượng của hai dãy nến tăng liên tiếp trùng nhau về điểm đự định giá sẽ di chuyển đến trong tương lai.

Không có lý thuyết nào lý giải về cách chọn điểm chốt lời dựa trên phương pháp này. Nó xảy ra khá nhiều như một quy luật tự nhiên. Bên cạnh đó cũng còn vô số những kỹ thuật ước lượng điểm chốt lời khác:

- Fibonacci extensions

- Kênh giá.

- Andrew’s Pitchfork.

- Chart pattern (vai đầu vai, hai đỉnh , hai đáy…)

Các bạn hãy để ý chúng dường như có vẻ là nhiều phương pháp khác nhau. Nhưng về cơ bản đều là dựa trên sự di chuyển của giá và ước lượng khoảng giá nào đó đã được hình thành.

Kênh giá

Kênh giá là một công cụ khá mạnh dùng để ước lượng điểm chốt lời. Để vẽ được một kênh giá rất đơn giản. Trước tiên ta phải có được đường trendline (để vẽ được đường trendline thì chúng ta phải có 2 điểm chốt).

Sau đó ta tìm giữa 2 điểm chốt dùng để vẽ trendline điểm giá cao nhất trong xu hướng tăng hoặc điểm giá thấp nhất trong xu hướng giảm để từ điểm này chúng ta vẽ một đường song song với đường trendline. Như vậy ta được một kênh giá.

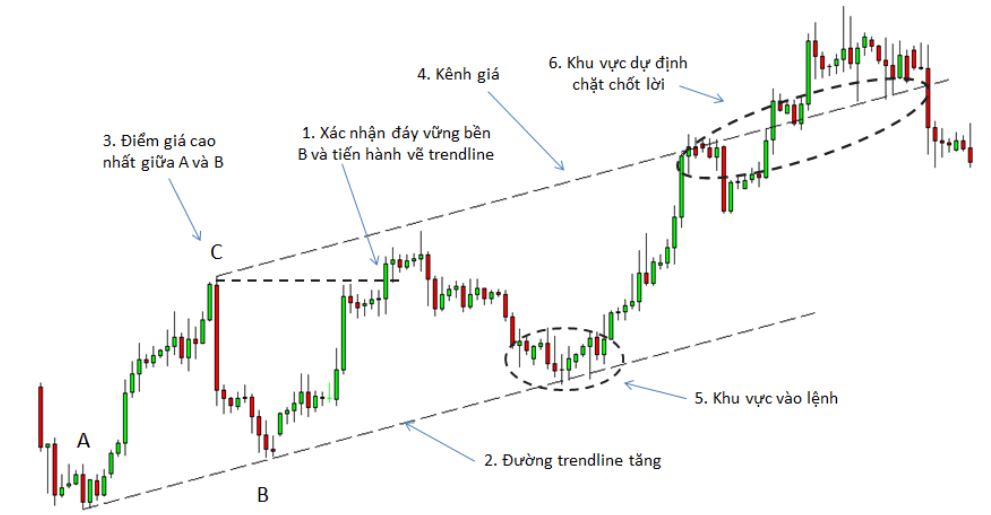

Ước lượng chốt lời dựa vào kênh giá

- Giá vượt lên trên đỉnh cũ xác nhận đáy thứ cấp B trở thành đáy vững bền.

- Tiến hành vẽ đường trendline giữa điểm bắt đầu A với đáy vững bền B.

- au khi có hai điểm vẽ trendline, Để có cơ sở vẽ kênh giá, ta tìm điểm cao nhất giữa A với B và đó là điểm C.

- Từ C ta vẽ một đường song song với trendline AB về phía bên phải biểu đồ và ta được kênh giá.

- Khu vực xuất hiện setup vào lệnh.

- Khoảng dự định sẽ đặt chốt lời dựa vào kênh giá.

Kênh giá cũng sẽ được điều chỉnh khi trendline điều chỉnh.

Hướng dẫn sử dụng kênh giá hiệu quả

Sau đây sẽ là một số chú ý hữu ích trong việc giao dịch với kênh giá.

Thông thường điểm chốt lời nên ở trong khu vực kênh giá. Nếu như bạn đặt mục tiêu chốt lời vượt ra ngoài kênh giá thì phần lớn trường hợp giá không đạt được ngưỡng chốt lời của bạn. Hoặc là mất rất nhiều thời gian để đi đến mức giá đó. Có thể nói điểm chốt lời ngoài vùng kênh giá là không đáng tin cậy.

Với những kênh giá gần như nằm ngang thì bạn có thể xem xét chốt lời ở khoảng gấp đôi độ cao của kênh giá. Nhưng nên xem xét diễn biết thay đổi xung lượng của thị trường.

Một số trường hợp phức tạp

Những trường hợp ví dụ trên là những trường hợp rõ ràng. Còn lại bạn sẽ gặp một số trường hợp rối rắm, phức tạp. Và không phải lúc nào kênh giá cũng hoạt động hiệu quả. Giống như giá có thể không đến gần đường kênh giá hoặc vượt xa khỏi đường kênh giá. Nếu vượt qua đường kênh giá thì chúng ta chắc chắn được chốt lời. Còn khi giá không chạm đến đường kênh giá thì không thể chốt lời theo kế hoạch. Thậm chí có thể là thua lỗ.

Mặc dù kênh giá là một khái niệm được tạo ra dựa trên đường trendline. Nhưng tôi không đề cập đến trong cuốn thứ nhất bởi vì cá nhân tôi thấy rằng kênh giá chỉ phục vụ trong một số trường hợp xác định điểm chốt lời chứ không có nhiều ý nghĩa trong việc phân tích và nhận định xu hướng thị trường, cũng như hỗ trợ vào lệnh.

Kết luận

Tìm ra được điểm chốt lời có hiệu quả là một trong những điều kiện tạo nên thành công trong giao dịch. Về tổng quát, chúng ta có thể quan sát các ngưỡng hỗ trợ hay kháng cự để từ đó tìm ra được điểm chốt lời hợp lý.

Khi bạn đã có nhiều kinh nghiệm và trình độ đọc hành động giá lên cao thì có thể bạn thoát lệnh dựa vào tín hiệu đảo chiều chứ không phải thoát lệnh với điểm chốt lời nữa. Tuy nhiên, tôi vẫn khuyến khích nên dùng take profit cùng với stop loss để cố định lệnh của mình và sau đó thì để mặc thị trường làm việc, ta không thể lúc nào cũng theo dõi thị trường để mà bắt kịp được tín hiệu đảo chiều khi nó xảy ra.

Hoàng Phúc