Parabolic SAR là gì?

Parabolic SAR (Parabolic Stop And Reverse) là một chỉ báo trễ được tạo ra bởi J. Welles Wilder Jr. Ông cũng chính là người đã sáng tạo ra một số chỉ báo phổ biến như RSI (Relative Strength Index), ATR (Average True Range), ADX (Average Directional Index). Welles Wilder Jr. đã viết một cuốn sách có tên là Khái niệm mới trong Hệ thống giao dịch kỹ thuật, nơi ông đã giới thiệu Parabolic SAR.

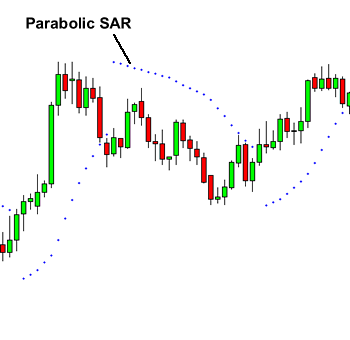

Ví dụ về biểu đồ SAR:

Công dụng Parabolic SAR là gì?

Chỉ báo Parabolic SAR có 3 công dụng chính:

- Xác định vị trí thoát lệnh (chốt lỗ và chốt lời)

- Xác định xu hướng

- Xác định điểm vào lệnh

Và như tên gọi của nó, Parabolic SAR có điểm mạnh nhất là giúp bạn thoát khỏi giao dịch sớm khi cảnh báo xu hướng có thể đã kết thúc hơn là mục đích xác định xu hướng và giao dịch trực tiếp. Trong một xu hướng tăng (thị trường Bullish), các dấu chấm Parabolic SAR nằm phía dưới biểu đồ giá. Ngược lại, trong một xu hướng giảm (thị trường Bearish), các dấu chấm Parabolic SAR nằm phía trên biểu giá. Trong một xu hướng mạnh (tăng mạnh hoặc giảm mạnh), khoảng cách giữa giá và dấu chấm càng mở rộng.

Tuy nhiên, nếu thị trường không có xu hướng (đi ngang) thì các dấu chấm và giá thường xuyên cắt nhau và tỏ ra không hiệu quả.

Cấu tạo Parabolic SAR là gì?

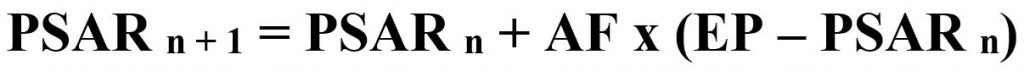

Công thức tính Parabolic SAR:

Trong đó:

- PSAR n + 1 là giá trị PSAR tiếp theo, SARn là giá trị PSAR hiện tại.

- EP (Extreme Price) là điểm cực trị của một xu hướng. EP là giá cao nhất trong xu hướng tăng và là giá thấp nhất trong xu hướng giảm.

- AF (Acceleration Factor) là chỉ số gia tốc trong công thức.

Thông số cài đặt: Thông số mặc định của AF trong tính toán PSAR là 0.02.

Đây là thông số tối ưu nhất được tác giả đưa ra sau nhiều thời gian nghiên cứu và thử nghiệm thực tế, vì vậy chúng ta cũng sẽ sử dụng thông số mặc định AF = 0.02.

Những cách sử dụng Parabolic SAR hiệu quả trong giao dịch Forex

#1. Sử dụng Parabolic SAR để thoát lệnh

Trong một xu hướng tăng, các dấu chấm Parabolic SAR nằm phía dưới biểu đồ giá. Nếu bạn đang có lệnh Buy, bạn sẽ muốn chốt lệnh khi thấy dấu chấm PSAR xuất hiện phía trên biểu đồ giá.

Ngược lại, trong một xu hướng giảm, các dấu chấm Parabolic SAR nằm phía trên biểu đồ giá. Nếu bạn đang có lệnh Sell, bạn sẽ muốn chốt lệnh khi thấy dấu chấm PSAR xuất hiện phía dưới biểu đồ giá. Hãy xem ví dụ bên dưới.

#2. Xác định xu hướng

Khi sử dụng Parabolic SAR để xác định xu hướng, có một quy tắc bạn cần ghi nhớ đó là QUY TẮC 3 ĐIỂM.

Quy tắc này nói rằng cần xuất hiện 3 điểm PSAR để một xu hướng được xác nhận.Trong xu hướng lên, nếu xuất hiện 1 chấm PSAR nằm trên giá thì bạn nên cân nhắc việc chốt lệnh Buy của mình.Còn khi xuất hiện liên tiếp 3 chấm PSAR trên giá thì xu hướng nhiều khả năng sẽ đảo chiều, lúc này bạn có thể tìm điểm vào lệnh Sell.

Ví dụ USDCAD khung D1:

Trong ví dụ, xu hướng D1 của USDCAD đang là xu hướng tăng, các chấm PSAR đang nằm phía dưới biểu đồ giá. Nhưng khi các chấm PSAR xuất hiện liên tiếp trên giá thì đây là tín hiệu báo rằng xu hướng lên đã kết thúc và có thể đảo chiều.

Và đây là kết quả:

Việc sử dụng quy tắc 3 điểm Parabolic SAR để xác định xu hướng có điểm yếu đó là khi xuất hiện đến 3 điểm PSAR thì xu hướng đã đảo chiều được một đoạn tương đối rồi, khiến cho việc giao dịch sẽ bị chậm trễ.

Vì vậy cần nhận biết được sự đảo chiều xu hướng sớm hơn để đưa ra phương án giao dịch chính xác hơn, hiệu quả hơn.

#3. Kết hợp Parabolic SAR với hỗ trợ kháng cự

Việc kết hợp Parabolic SAR với các vùng hỗ trợ kháng cự là một cách đơn giản nhất nhưng rất hiệu quả để đưa ra một tín hiệu giao dịch.

Nếu công cụ Parabolic SAR xuất hiện tín hiệu bán nhưng giá hiện tại đang ở vùng hỗ trợ rất mạnh trên khung thời gian lớn, thì nhiều khả năng đó là một tín hiệu nhiễu của Parabolic SAR. Ngược lại, nếu công cụ Parabolic SAR xuất hiện tín hiệu bán, đồng thời giá hiện tại đang ở vùng kháng cự mạnh thì đó là một tín hiệu tuyệt vời. Hãy xem ví dụ dưới đây:

Cặp USDJPY trên khung D1:

- Giá tăng lên gặp kháng cự mạnh vùng 114.30 và có dấu hiệu phản ứng tại kháng cự. Tại vùng kháng cự này chúng ta chưa thể đưa ra kết luận giá chỉ phản ứng nhẹ rồi tiếp tục tăng hay sẽ đảo chiều?

- Sau khi cây nến giảm đóng cửa tại 113.16, xuất hiện chấm PSAR trên giá. Đây là tín hiệu đảo chiều xu hướng của Parabolic SAR kết hợp với vùng kháng cự vì vậy chúng ta sẽ vào lệnh SELL ngay giá 113.16 khi nến giảm đóng cửa và xuất hiện chấm PSAR.

Kết quả của tín hiệu này là sự đảo chiều xu hướng mạnh mẽ (hình dưới):

Sau khi SELL USDJPY theo tín hiệu của Parabolic SAR kết hợp vùng kháng cự, giá đảo chiều và giảm mạnh. Khi nến tăng đóng cửa tại 110.74 xuất hiện chấm PSAR nằm dưới giá, đây là vị trí chúng ta sẽ thoát lệnh SELL.

#4. Kết hợp Parabolic SAR với trendline

Ý tưởng là quan sát vùng hỗ trợ của trendline tăng, nếu xuất hiện chấm PSAR dưới giá thì đó là tín hiệu BUY đẹp. Ngược lại nếu tại vùng kháng cự của trendline giảm, chấm PSAR xuất hiện trên giá chính là tín hiệu SELL đẹp.

Hãy xem ví dụ XAUUSD khung D1 dưới đây:

Sau khi vẽ đường trendline tăng, chúng ta thấy giá có phản ứng tăng nhẹ tại trendline. Vì giá tại trendline không có một hỗ trợ mạnh nào gần đó vì vậy chúng ta chưa biết được giá phản ứng tăng nhẹ rồi breakout trendline hay là tiếp tục xu hướng tăng.

Sau khi phản ứng tăng tại hỗ trợ của trendline, đóng nến tăng D1 thứ 3 xuất hiện chấm PSAR dưới giá. Đây là tín hiệu củng cố cho việc giá sẽ tiếp tục xu hướng tăng.

BUY ngay khi chấm PSAR xuất hiện dưới giá (đóng cửa nến tăng thứ 3) và đóng lệnh khi chấm PSAR xuất hiện trên giá.

Và đây là kết quả của sự kết hợp Parabolic SAR và trendline:

Sau khi BUY theo chiến lược trên, điểm chốt lời chính là khi chấm PSAR xuất hiện trên giá, đây đồng thời là vùng kháng cự D1 (2 đỉnh).

Và nếu bạn để ý thì sau giá lên lại đỉnh D1 bên trái, đây chính là điểm vào lệnh SELL trong cách giao dịch kết hợp Parabolic SAR và kháng cự đã nói ở trên.

#5. Kết hợp Parabolic SAR với kênh giá

Có 2 kiểu kết hợp Parabolic SAR và kênh giá, đó là GIAO DỊCH THUẬN XU HƯỚNG và GIAO DỊCH ĐẢO CHIỀU.

TH1: Giao dịch kết hợp Parabolic SAR và kênh giá thuận xu hướng

Với giao dịch thuận xu hướng, sự kết hợp Parabolic SAR và kênh giá hoàn toàn tương tự khi kết hợp với trendline. Ví dụ:

Với cặp EURUSD khung D1, sau khi thị trường tạo 2 đáy và 2 đỉnh chúng ta có thể vẽ được 1 kênh giá tăng như hình.

Sau khi vẽ được kênh giá, hỗ trợ của kênh giá chính là đường trendline dưới.

Vì vậy cách giao dịch hoàn toàn tương tự với cách kết hợp Parabolic SAR và trendline ở trên.

Và kết quả là tín hiệu Parabolic SAR + kênh giá đã hoạt động hiệu quả trong trường hợp này.

TH2: Kết hợp Parabolic SAR và kênh giá để giao dịch đảo chiều

Ngay trong tên gọi bạn cũng hiểu được rằng đây là sự kết hợp để bắt nhịp đảo chiều, tất nhiên nó khác với việc “chặn tàu xe lửa” mà nhiều newbie thường làm.

Cụ thể là bạn cần chờ tín hiệu đảo chiều tại vùng hỗ trợ hoặc kháng cự của kênh giá.

- Trong kênh giá tăng, chờ đợi giá tăng đến vùng kháng cự của kênh giá và xuất hiện chấm PSAR phía trên giá. Đây là tín hiệu kết hợp dự báo đảo chiều giảm.

- Ngược lại, trong kênh giá giảm, chờ đợi giá giảm đến vùng hỗ trợ của kênh giá và xuất hiện chấm PSAR phía dưới giá. Đây là tín hiệu kết hợp dự báo đảo chiều tăng.

Ví dụ cặp USDCAD khung D1:

Sau khi USDCAD tăng lên vùng kháng cự của kênh giá D1, xu hướng lên đã giảm lực với những nến D1 thân nhỏ.

USDCAD tích lũy tại vùng kháng cự kênh giá trong nhiều phiên và tín hiệu đảo chiều đã có khi chấm PSAR đổi hướng, xuất hiện trên giá.

Vì vậy chiến lược giao dịch sẽ là SELL ngay khi đóng cửa nến D1 xuất hiện chấm PSAR trên giá. Thoát lệnh khi chấm PSAR tiếp tục đổi hướng, nằm dưới giá.

Và kết quả lệnh giao dịch này là:

#6. Kết hợp Parabolic SAR với mô hình nến đảo chiều

Ý tưởng giao dịch là kết hợp 2 tín hiệu dự đoán đảo chiều độc lập là Parabolic SAR và mô hình nến đảo chiều.

- Trong một xu hướng tăng, nếu đồng thời chấm PSAR đổi hướng nằm trên giá và xuất hiện mô hình nến đảo chiều giảm. Đây là tín hiệu tốt báo hiệu đảo chiều xu hướng từ tăng thành giảm.

- Ngược lại, trong một xu hướng giảm, nếu đồng thời chấm PSAR đổi hướng nằm dưới giá và xuất hiện mô hình nến đảo chiều tăng. Đây là tín hiệu tốt báo hiệu đảo chiều xu hướng từ giảm thành tăng.

Lưu ý:

- Thời điểm chấm PSAR đổi hướng và thời điểm xuất hiện mô hình nến đảo chiều không nhất thiết là đồng thời, nhưng yêu cầu phải đủ cả 2 tín hiệu này.

- Nếu 1 tín hiệu đã xuất hiện trong 2 tín hiệu xuất hiện muộn (giá chạy trước một đoạn dài) thì không nên cố gắng giao dịch. Nên giao dịch khi vừa xuất hiện đủ 2 tín hiệu mà giá “chưa chạy trước nhiều”.

TỔNG KẾT

Trong một xu hướng tăng (thị trường Bullish), các dấu chấm Parabolic SAR nằm phía dưới biểu đồ giá.

Ngược lại, trong một xu hướng giảm (thị trường Bearish), các dấu chấm Parabolic SAR nằm phía trên biểu giá.

Việc sử dụng chỉ báo Parabolic SAR độc lập để thiết lập giao dịch không mang lại xác suất thành công cao.

Bạn cần kết hợp Parabolic SAR với 1 hoặc nhiều công cụ kỹ thuật khác như hỗ trợ kháng cự, trendline, kênh giá, mô hình nến đảo chiều … để tăng hiệu quả khi giao dịch.